Чёрные времена российского угля. Санкции, конъюнктура рынка и тарифы РЖД могут похоронить целую отрасль

Случилось то, о чём угольные лоббисты предупреждали ещё в прошлом году, а теперь подтвердили и эксперты: угольная отрасль столкнулась с кризисом. И, как коллективно обозначили эксперты, он станет самым жёстким за последние 30 лет. Уже сегодня больше половины добывающих компаний скатилась к убыткам. Уголь требует серьёзной реструктуризации. Большинство экспертов при этом уверены: отрасль в тупике и сама себя из воды — как завещал Мюнхгаузен — уже не вытянет.

Сегодня экспортёры рассчитывают снижение налогов, скидки на ж/д тариф, корректировку стоимости перевалки. И если на перевалку угольщики могут повлиять через свои кэптивные активы, то в вопросах тарифов и налогов в игру должны вступить ФОИВы.

РЖД, отменившие углю все скидки и предлагающие повышение тарифов на фантастические 20%, быстро сменили гнев на милость и пошли на уступки, скорректировав планы за считаные дни. По новым данным к совещанию в Минтрансе подготовлено несколько версий тарифной индексации. В монополии предлагают проиндексировать тариф на 16,7%, или в два этапа — на 3,8% и 12,4%. Но взамен просят исключить из инвестпрограммы на 2025 год работы по расшивке южного и северо-западного направления, повышение зарплат в холдинге до конкурентоспособных и переезд в Москву-Сити.

Но и с таким смягчением угольщикам радоваться не приходится. Да, РЖД, видя кризис в отрасли, сделали шаг назад в своих тарифных хотелках и уступили несколько процентов. Однако монополия оставляет уголь без альтернатив Восточному полигону. Юг и северо-запад — субсидируемые маршруты вывоза груза и запасной аэродром для случаев, когда на ВП всё совсем плохо. Поэтому неясно, что лучше для угля: лишние 2–4% к тарифу или «узкие» подходы к портам АЧБ и СЗ.

Надо понимать, что и у самих РЖД сегодня хватает расходов: дорожающие стройки, растущие бюджеты работ на БАМе, в конце концов ВСМ, дорогостоящий и во многом вынужденный переезд в «Москву-Сити», и необходимость повышения зарплат до конкурентоспособных. И если вводить скидки для самого массового груза на сети, то добирать недополученное Новой Басманной придётся с других своих клиентов. Например, с металлургов, которые платят windfalltax, работают в условиях пошлин, ограничения экспорта и растущего НДПИ. Такой вот круговорот финансов на сети.

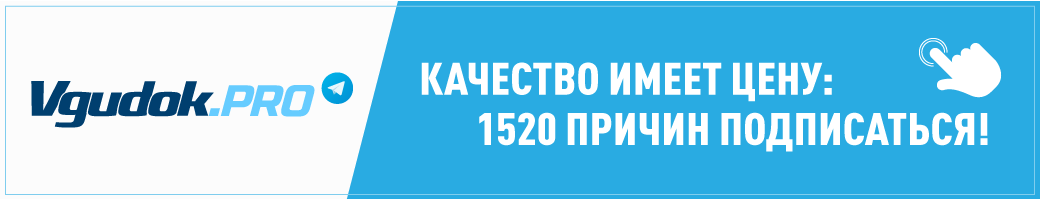

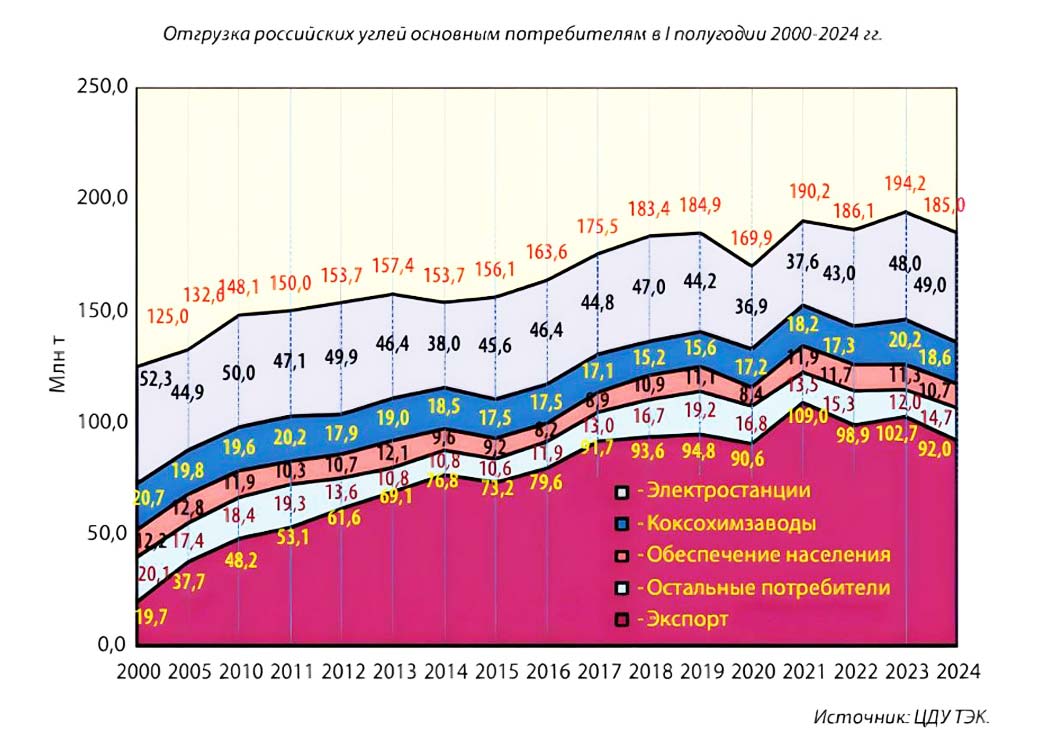

Так или иначе, сегодня Восточный полигон забит «самым важным» грузом РЖД с нулевой маржинальностью — таковы итоги полугодия для угольной отрасли. По данным ЦДУ ТЭК, на экспорт было отправлено всего 92 млн тонн угля, то есть на 9,9 млн тонн, или 9,7% меньше. Это откат к уровням 2018–2020 годов. Доля экспорта в общем объёме отгрузки составила 49,7%, что в последний раз было в 2016 году. Вместе со снижением экспорта снижалась и цена на российский уголь, а себестоимость его добычи в стране росла (около 2750 руб. на тонну).

В итоге маржинальность при экспорте через Дальний Восток равна нулю, а при поставках через Северо-Запад, где нетбэк равняется $13, — отрицательна.

В первую очередь себестоимость добычи угля зависит не от региона, а от условий предприятия (открытая или подземная добыча). Но дополнительно надо учитывать, что в северных и отдалённых территориях себестоимость добычи при прочих равных будет выше.

«Угольная отрасль входит в самый жёсткий кризис за последние 30 лет. Больше половины компаний показывает убытки. При этом спрос на уголь есть, но его не вывезти из-за ограничений на сети РЖД», — констатировал эксперт «РЖД-Партнёр» Андрей Лазарев на форуме «Уголь 2024».

Не добавляет оптимизма и ситуация за пределами России, а именно — на экспортных рынках угля. Все ключевые импортёры отечественного твёрдого топлива существенно сократили импорт: Китай на 13,8%, Индия и Турция — почти наполовину. Не отстают и другие покупатели: так, с октября тайваньская TCC также прекратит закупки. С января по июль экспорт угля из России в Египет сократился в 1,6 раза год к году — до 286 тыс. тонн.

Дополнительным негативным фактором становится и то, что российский уголь продаётся в Азии с существенным дисконтом. А в случае с Китаем ещё и облагается ввозной пошлиной в 6%.

«По оценке Международного энергетического агентства в середине 2024 года дисконт FOB Восточный к FOBНьюкасл составлял около 30%. Отскок цен вверх возможен, но вряд ли он будет очень сильным. Следует понимать, что мы избалованы высокими ценами 2022 года — такой большой куш на рынке удаётся сорвать редко», — отметил в беседе с vgudok.com руководитель отдела специальных проектов ИПЕМ Алексей Фаддеев.

Сценарий жизни с радикальным сокращением экспорта энергетического угля просто невозможно игнорировать, уверена основатель проекта N.Trans LAB Мария Никитина, потому что более половины всех авторитетных прогнозов склонны именно к такому развитию событий:

«Например, РАН прогнозирует сокращение экспорта российского энергетического угля к 2045 году в 3,5 раза, и в вдвое уже к 2035 году. Кроме того, риски наступления спада спроса, цены и экспорта угля, или, точнее, факт именно такого сценария поддерживается нарастающей мощью антиуглеродной доктрины во всём мире.

В качестве решения предлагается обратить внимание на этапы передела угля, и на продукты его переработки.

Также около 20% текущих объёмов э/э угля можно заменить на коксующийся, потребности в котором будут нарастать в странах глобального Юга. И при выстраивании эффективной логистики, развитии МТК “Север — Юг” и так далее, наша конкурентоспособность на рынке той же Индии вполне реальна. Больше угроз для эффективной торговли коксующимися углями будут представлять западные санкции, чем риски неподъёмных транспортных затрат».

Кстати, как следует из отчёта ЦДУ ТЭК, за шесть месяцев года в целом по России показатели по обогащению угля выросли на 18,1%, причём больше всего — в Якутии (+118%). В Кузбассе же, на который приходится наибольший объём переработки, падение составило 6,3%.

Российские угольные компании на фоне низких цен на уголь терпят значительные, а на самом деле катастрофические убытки. За первое полугодие прибыль угольщиков упала в 32 раза с 245,4 млрд руб. до 7,7 млрд руб.

«Угольная отрасль давно испытывает проблемы с прибыльностью. Периодически ситуация улучшается, но глобальный тренд всё-таки неблагоприятен. Отдельные компании будут оставаться на плаву, но некоторым предстоит пройти процедуру банкротства. Это же касается и отдельных шахт. Самые убыточные будут закрываться», — рассказал vgudok.com экономист Николай Кульбака.

Николай Кульбака

Эксперт Института развития технологий ТЭК (ИРТТЭК) Кирилл Родионов в своём выступлении на форуме «Уголь 2024» отметил: угольная отрасль России на пороге серьёзной реструктуризации, в рамках которой необходимо закрывать нерентабельные производства и переселять людей. Но пойдут ли на это власти? Сейчас в отрасли работает 142,5 тыс. человек, а средняя зарплата составляет 109,9 тыс. руб.

По словам г-на Фадеева, в сложившейся ситуации государство могло бы помочь смягчением фискальной нагрузки. Он напомнил, что действует экспортная пошлина на коксующийся уголь, с декабря возможно возобновление действия пошлины на энергетический уголь и антрацит, с января ожидается повышение НДПИ.

Ну и про тарифы РЖД, грозящие прибавить сразу 20%, нельзя забывать.

Николай Кульбака в свою очередь отметил, что для государства угольная отрасль не является серьёзным приоритетом. Возможно, какая-то помощь оказана будет, поскольку в некоторых монорегионах из-за этого могут возникнуть социальные проблемы, но глобально никто вытаскивать угольщиков из кризиса, в котором они оказались, не будет.

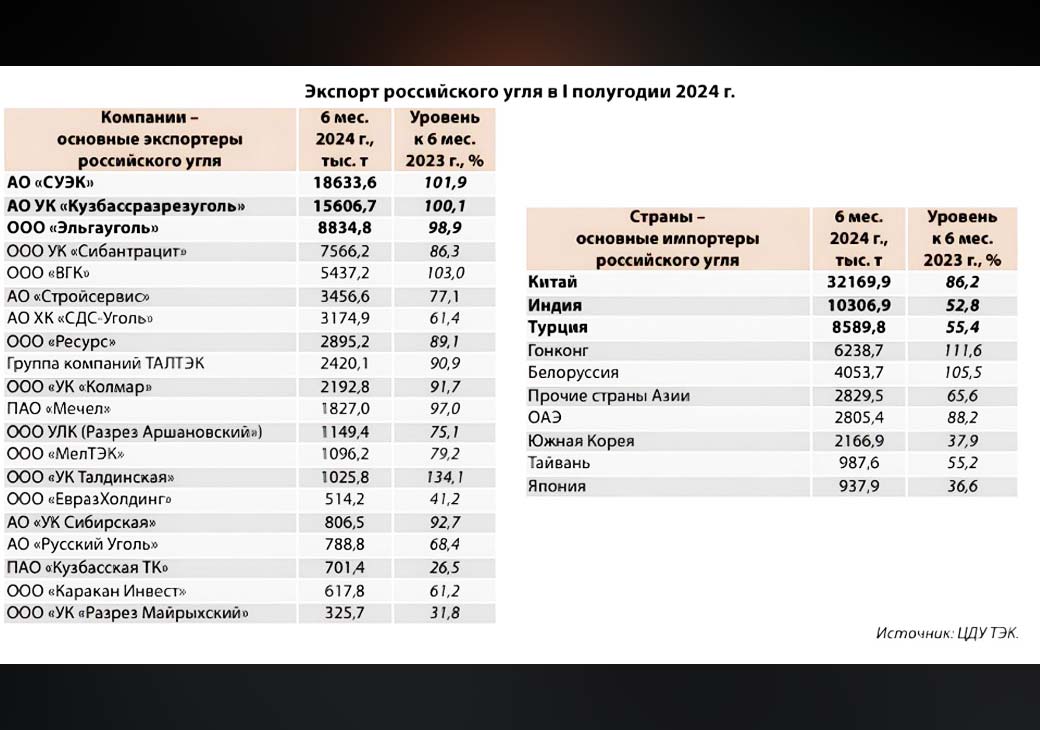

На фоне всего происходящего на редкость дальновидным выглядит проект Тихоокеанской железной дороги. Мало того, что она позволит снизить провозную нагрузку на Восточный полигон на 30 млн тонн, так ещё и от этого самого полигона не зависит.

«Путь “Эльги” — случай уникальный. Это проект, который компания, специализирующаяся на коксующемся (дорогом) угле, начала в 2021 г. (при приличных ценах на уголь и без санкционных ограничений). В современных условиях вряд ли угольные компании решатся вкладывать огромные суммы в инфраструктурные проекты. Вот в чём есть смысл со стороны государства — это контролировать расширение Восточного полигона РЖД», — отметил руководитель отдела специальных проектов ИПЕМ Алексей Фаддеев.

В общем, никаких розовых очков, через которые многие аналитики смотрели на угольную отрасль ещё в январе, — всё плохо и будет хуже. И пока добывающие компании будут решать, что им делать, скорее всего, привлекая государство, хотелось бы спросить у РЖД: а есть ли чем заменить уголь? По словам Марии Никитиной, радикального сокращения перевозок угля по ЖД ожидать не стоит, даже снижение в 2–4 раза, о котором говорит РАН, будет происходить постепенно.

«Есть и вопрос баланса, когда перевозки угля уходят в ноль и нечем их заменить. А единственная причина — это более высокие транспортные затраты и отсутствие нетбэка по отдельным направлениям. Пример: мораторий угольщиков весны-лета 2024 на перевозку угля в направлении порта Тамань.

Думаю, что для РЖД в таких случаях может быть выработана система точечных скидок, где ставка должна покрывать все переменные затраты на перевозку угля и частично оплачивать постоянные (то есть на уровне не ниже предельных издержек).

При этом сама ж/д инфраструктура для таких направлений не должна дополнительно наращиваться.

А чтобы её не разбирать, в долгосрочной перспективе должен быть выработан план пошагового замещения убыточных объёмов и/или роста тарифов для них», — резюмирует Мария Никитина.

Сложившаяся ситуация в очередной раз демонстрирует хрупкость баланса в экономике. И решать, как финансировать РЖД, как спасать угольщиков, не потопив металлургов, должно государство. Сейчас лучшее время показать, что оно умеет и какие инструменты есть в запасе. Ведь повышать налоги просто, поиски методов помимо кнута требуют креатива.

Цените своё время? Уверены, что качество имеет цену? У вас есть 1520 причин подписаться на новый Telegram-канал медиаплатформы ВГУДОК — @Vgudok.PRO

Владимир Максимов