Нужны ли вагоны РЖД?Эксперты сравнили плюсы и минусы приватного вагонного парка

В Москве прошла конференция «Операторский бизнес: четверть века на сети РЖД», организованная редакцией журнала РЖД-Партнёр, которая длилась один день, а вопросов и проблем поставила, наверное, на несколько лет вперёд. На первой сессии «Роль и место операторов: новые вызовы» участники посчитали операторов подвижного состава и отметили преимущества того факта, что главный перевозчик в стране остался без вагонов.

Советник президента по вопросам соблюдения антимонопольного законодательства ПАО «ТрансКонтейнер» Анатолий Голомолзин провёл небольшой экскурс в историю отечественного рынка грузовых железнодорожных перевозок и сделал вывод о том, что на операторском рынке есть игроки, которые оказывают услуги, сопоставимые с услугами перевозчиков.

«При множестве транспортных организаций, перевозчик грузов по ж.-д. единственный — ОАО “РЖД”. В то же время физическое передвижение груза невозможно выполнить без участия оператора подвижного состава, так как “РЖД” стало “перевозчиком без вагонов”. Отличие от схемы МПС [Министерство путей сообщения — прим. ред.] России в том, что перевозка реализуется при технологическом взаимодействии перевозчика (и владельца инфраструктуры), то есть “РЖД” и операторов подвижного состава», — отметил г-н Голомолзин.

При этом, по его словам, некоторые из услуг инфраструктуры и локомотивной тяги оказываются не только во внутрикорпоративном обороте перевозчика ОАО «РЖД», но и в некоторых взаимодействиях, когда указанные услуги предоставляются операторами подвижного состава.

«Эти случаи, хотя и незначительные по объёму, подтверждают технологическую и экономическую возможность оборота этих услуг как самостоятельных, не обусловленных осуществлением перевозки груза ОАО “РЖД” как перевозчиком. Кроме того, отраслевое законодательство (в том числе дополнения и изменения в ФЗ-18, действующие с 2015 года) прямо устанавливает возможность оказания данных услуг, а следовательно, — правомерность существования соответствующих рынков», — сказал г-н Голомолзин.

По мнению спикера, операторы трансформируются в перевозчиков и уже сейчас исполняют часть их функционала в своей деятельности.

«Операторы будут трансформироваться в перевозчиков в рамках регулярного грузового сообщения — в рамках перевозок грузов и в первую очередь контейнерных перевозок. Всё к этому готово», — добавил г-н Голомолзин.

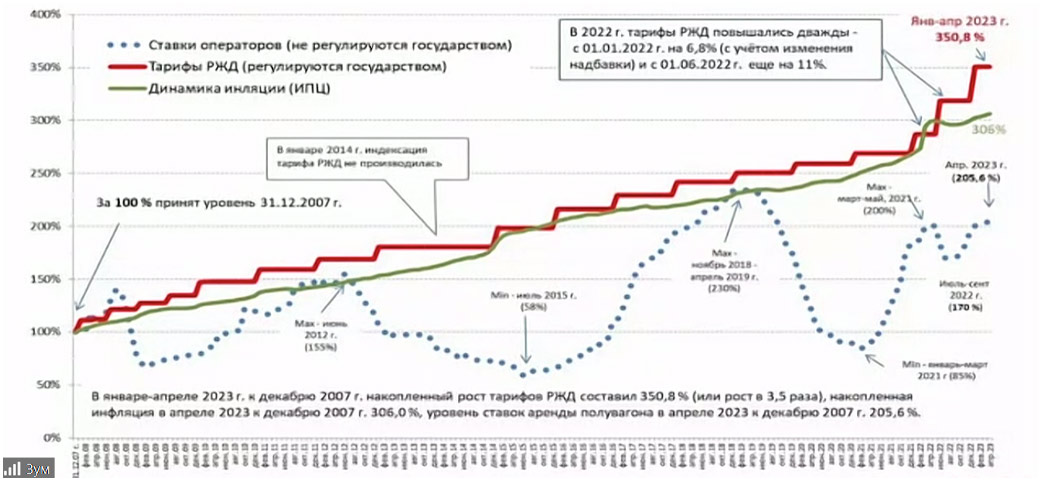

В своём выступлении советник президента по вопросам соблюдения антимонопольного законодательства ПАО «ТрансКонтейнер» отметил, что переход от инвентарного парка к приватному привёл к развитию рынка. А за счёт существующей развитой конкурентной среды, ставки реагируют на конъюнктуру рынка, обеспечивая устойчивое развитие этого сегмента.

Ж/д тарифы, ставки аренды вагонов, Ф.И. Хусаинов, 2023

Конечно, не обошли вниманием и методики подсчёта вагонного парка. Вообще, не раз в этот день эксперты спорили о том, как количество влияет на пропускные и провозные способности.

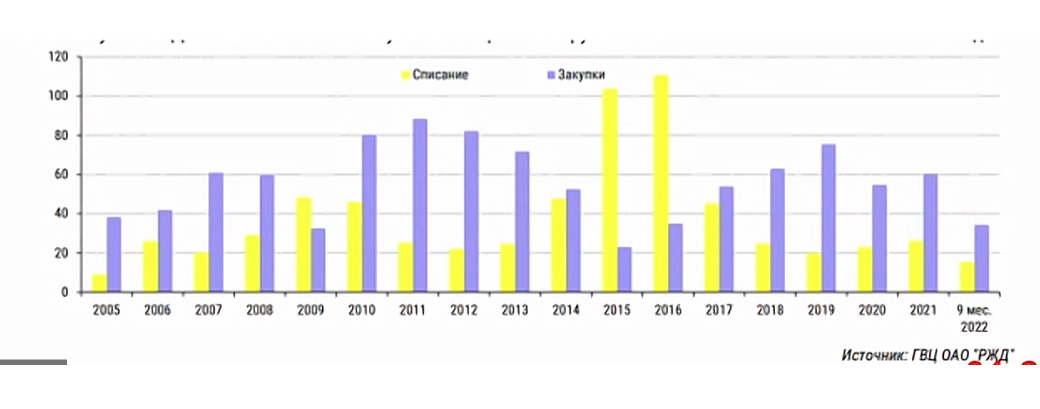

«На рынке сейчас достигнут некий баланс: уровень 50–55 тысяч вагонов при текущих темпах — комфортный для рынка, он не приводит к образованию большого профицита парка на сети и в большей степени удовлетворяет потребности операторов.

По оценкам «Газпромбанк Лизинг», производство в ближайшие несколько лет будет на уровне порядка 50 тысяч вагонов в год.

Темпы списания старого парка при этом почти вдвое меньше, а это значит, что количество вагонов на сети продолжит расти», — отметил г-н Голомолзин, добавив, что не всегда выбытие парка обусловлено объективными причинами.

Исполнительный директор СРО «Союз операторов железнодорожного транспорта» Игорь Санковскийперечислил отдельные проекты законов и нормативных актов, которые нуждаются в корректировке или принятии:

- изменения в Уставе ж/д транспорта, регламентирующие срок приёма груза/вагона к перевозке;

- изменения в Правилах недискриминационного доступа к услугам ж/д транспорта, устанавливающие гарантии получения участниками перевозочного процесса всего объёма необходимой им информации;

- акт, конкретизирующий новые правила установления сроков доставки груза/порожнего вагона.

Больше всего внимания он уделил тому моменту, что участники рынка не имеют доступа к информации, которая включает данные о загруженности конкретных станций и участков, обо всех вагонах на отдельных станциях и дорогах, а также сведения о вагонах всех компаний, подающих вагоны под конкретную перевозку.

«Получение информации от нашего уважаемого монополиста крайне затруднено», — отметил г-н Санковский.

В общем, перевозчик, может, и без вагонов, зато с информацией!

Заместитель генерального директора АНО «ИПЕМ» Владимир Савчук своё выступление начал с позитивного рассказа о том, что американские железные дороги первого класса используют в том числе технологию управления парком, разработанную в СССР — управление обезличенными вагонами.

«Интервал между выгрузкой и следующей погрузкой, или пересылом и погрузкой — менее суток. Вот такой оборот вагона на путях необщего пользования. Удалось развить конкуренцию с автотранспортом», — отметил г-н Савчук и перешёл уже к российским реалиям.

По его мнению, вместо того чтобы обсуждать транспортные расходы, эксперты обсуждают ставку аренды. А это не идентичные понятия. При этом услуги монополиста-перевозчика далеко не всегда самая главная проблема.

Он привёл в качестве примера расчёты изменений транспортных расходов грузоотправителей угля при отправке на экспорт по маршруту Кузбасс — Находка.

«Зелёный — стоимость тарифа, если бы это были вагоны перевозчиков. Около 15% была тарифная составляющая, в 2008 году доля вагонной составляющей резко выросла. В 2013 году тариф вырос с почти 15% до чуть более 22%. В 2021 году вагонная составляющая в тарифе стала уже 88%», — отметил г-н Савчук.

Спикер добавил, что считать нужно правильно и что все дискуссии о дальнейших шагах надо вести на расчётах, а не умозрительных заключениях.

Так он, в частности, прокомментировал предложение о частных локомотивах и их выгоде.

Огорчила всех управляющий директор по лизингу подвижного состава ГК «ВТБ Лизинг» Оксана Ивановская, которая сообщила, что медиана стоимости всех родов подвижного состава стремится чётко вверх.

«Психологическую отметку пробили два раза: и 5 млн рублей за вагон, и 6 млн рублей, даже 6,7 млн называют. Но если наложить на курс доллара, то получается, что цена приблизительно остаётся на уровне 50–60 тыс. долларов. В рублях цены выросли от 50 до 90% в зависимости от рода подвижного состава, но в долларах — нет», — сказала г-жа Ивановская.

Она даже дала рекомендации по покупке: если нет ни одного вагона, то покупать по 6,3 млн не стоит.

«Сейчас подвижной состав стоит покупать тем, кто хочет сохранить долю рынка и у кого есть убывающий парк — покрыть убытие. Тренд на рост ставок есть, не очень активный, но есть. Компаниям необходимо отбивать финансовые вложения, и они будут поднимать операторам и грузовладельцев — тем, кому они сдают в лизинг», — добавила она.

Короче говоря, стартовали эксперты на конференции ударно. С одной стороны, операторам нужно расширять свои компетенции, но это пока что никак в законах не закреплено и вряд ли РЖД захотят подвинуться.

С другой стороны, сама монополия уже сегодня не желает делиться столь необходимой для операторов информацией, что не облегчает загрузку на сети. Перетягивание одеяла при этом происходит на фоне стремящихся вверх цен на услуги. Кто тут пострадает больше всех? Грузоотправители и конечные пользователи, конечно же.

Транспортные новости российских мегаполисов и мировых столиц ищите в нашем разделе ГОРОД и в Telegram-канале @Vgudok

Владимир Максимов