Уголёк потребителя. На фоне снижения экспорта в Китай российский уголь отчаянно ищет новых покупателей

Доля российских экспортёров угля на мировом рынке сократилась за три года с 17,1% до 14,6%. Такие цифры приведены в обзоре Центра ценовых индексов (ЦЦИ). И, по данным аналитиков, показатель продолжает снижаться. Причиной сокращения экспорта в ЦЦИ называют удорожание логистики. Кроме того, на экспортёров угля давит падение цен на топливо на внешних рынках, а также укрепление позиций Индии и Китая как добытчиков угля. Страны нарастили собственную добычу по итогам 2023 года. Индия — до 997 млн тонн, тогда как Китай на 910 млн тонн. Объём добычи в России не превышает 420 млн тонн в год.

И всё же основная причина падения показателей экспорта (около 20%, или 50,5 млн тонн год к году) российского твёрдого топлива, о котором мы рассказывали в ПРЕДЫДУЩЕЙ статье нашего угольного сериала — мировые цены на твёрдое топливо, которые упали настолько, что российским компаниям проще складировать добытое, чем продавать себе в ущерб.

Более того, в январе-феврале этого года 45,9% угольных компаний страны оказались убыточными, то есть вопрос стоит уже не о доходах, а о выживании. Не менее важным фактором стало и «недружественное» поведение главного покупателя российского топлива Китая, который вернул импортные пошлины и резко сократил закупки именно у России. О том, что происходит на мировом рынке угля, в прогнозах экологов и на рынках сбыта — в третьем материале угольного СПЕЦПРОЕКТА Vgudok.com.

Сегодня уголь является крупнейшим энергоносителем для производства электроэнергии в мире, и в ближайшее время ситуация не изменится, так как низкоуглеродные и альтернативные источники не могут обеспечить растущий мировой спрос.

При этом и в потреблении, и в добыче с большим отрывом лидирует Китай.

Причём пик потребления будет достигнут уже в 2025 году и составит 4,37 млрд тонн в год. Наращивает производство с потреблением и Индия, а вот Россию в этом году ожидает стагнация или даже сокращение по итогам года. И это очень плохая тенденция для страны.

«С углём сложный вопрос, и это вопрос государственной экономической стратегии. Мы предполагаем, а почти все эксперты прогнозируют, что к 2060 году уголь в нынешних масштабах не будет востребован. 2060 год может казаться каким-то далёким, но это всего лишь чуть больше срока жизни стандартного полувагона. Решать нужно сегодня», — напоминает коммерческий директор «Национальной транспортной компании» Сергей Ермолаев.

Действительно, по прогнозам Sinopec на 2060 год, к 2045 году в Китае более половины энергопотребления будут обеспечивать неископаемые возобновляемые источники энергии, суммарные поставки которых превысят эквивалент в 3 млрд тонн угля.

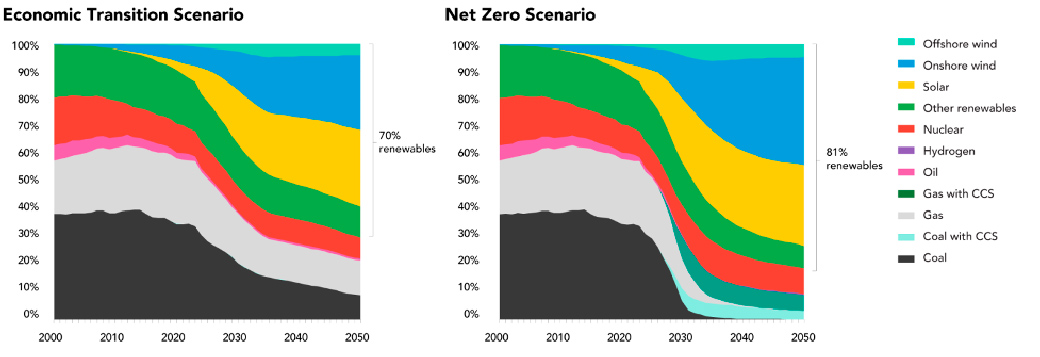

Впрочем, не Китаем единым жив глобальный рынок угля, и число прогнозов о том, как будет развиваться мировая электрогенерация, стремится к бесконечности. И всегда есть варианты фантазийные (суперэкологичные), а есть экономически обоснованные. В конце концов, никто не готов умирать, отказываясь от угля ради мифического чистого воздуха для потомков. Например, по Bloomberg, нас ждут такие варианты.

В «Новом энергетическом прогнозе» от BloombergNEF представлены экономически обоснованный (слева) и вариант «чистого нулевого уровня». При этом второй вариант потребует 215 трлн долларов против 181 трлн для экономически обоснованного. Очевидно, что потребление угля сократится, но никуда не исчезнет.

Сценарии развития мировой энергетики до 2050 года, представленные РЭА Минэнерго России в начале года, тоже довольно любопытны.

Существует три варианта развития энергоперехода с «говорящими» названиями: «Всё как встарь» (ВКВ), «Чистый ноль» (ЧН) и «Рациональный технологический выбор» (РТВ).

Потребление угля в мире в разных прогнозах

«Первичное потребление угля, включая использование в качестве сырья в промышленности, растёт с 2022 года по 2050 год в сценарии ВКВ на 19% (до 4,3 млрд тнэ), а в сценариях РТВ и ЧН сокращается на 32% (до 2,4 млрд тнэ) и 90% (до 0,4 млрд тнэ) соответственно. По сравнению с 2022 годом объём мировой торговли углём растёт почти на 40% к 2050 году в сценарии РТВ, но сокращается на 72% в сценарии ЧН», — отмечается в докладе.

При этом структура потребления от прогноза к прогнозу меняется.

В сценарии РТВ на Китай приходится 38%, Индию — 24%, остальную Азию — 15%. Однако уже в сценарии ЧН первенство переходит к Индии — 27%, второе место за Субсахарской Африкой с 18%. А Китай падает на третье место с 16%.

Здесь стоит отметить, что сценарии и графики по ним рисуют не только в российском Минэнерго, но все они показывают одно: прогнозы — дело неблагодарное.

Сегодня с уверенностью можно сказать лишь то, что произойти на мировом рынке угля может всё что угодно. Но вывозить российский уголь нужно уже сейчас и в как можно больших количествах. Но где его ждут?

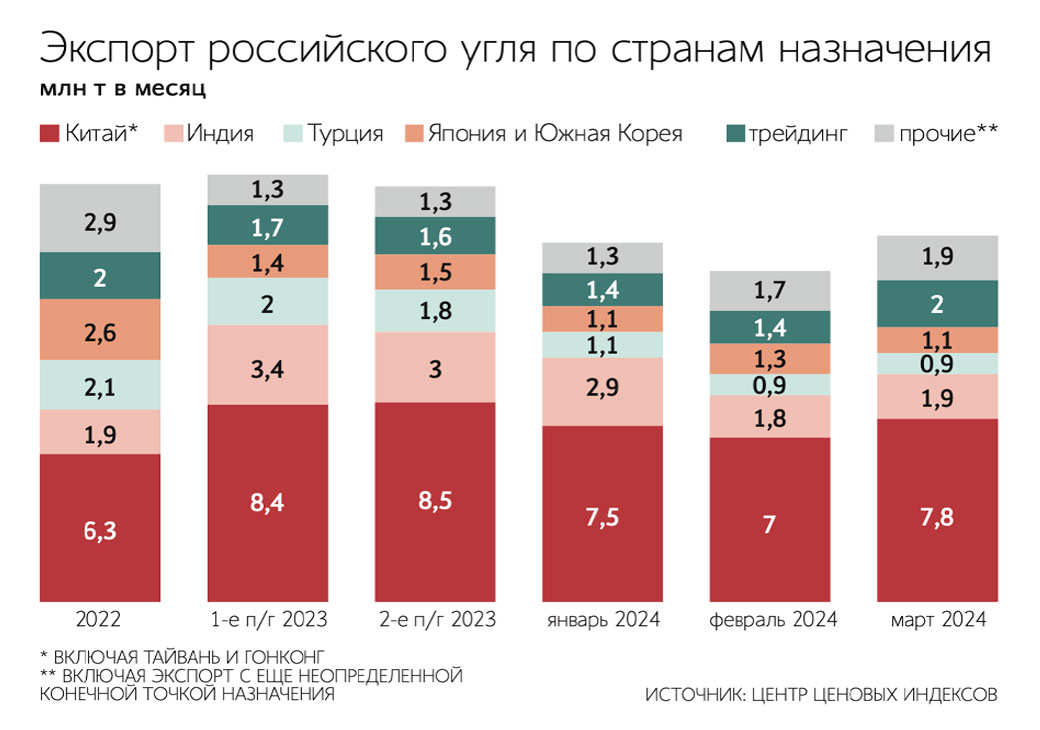

«Российский экспорт угля по итогам 2023 года — 212,5 млн тонн, из которых на АТР пришлось свыше 80%, а ключевым потребителем нашего угля стала КНР. Поставки в Китай перешагнули психологически важную отметку в 100 млн тонн.

При этом Россия осталась в тройке лидеров по физическому объёму экспорта на мировой рынок вслед за Индонезией и Австралией.

Для угля тренд на Восток долгосрочный, именно на страны Азии будет приходиться основной прирост потребления энергии в мире в ближайшие десятилетия.

При этом не следует оставлять без внимания и другие рынки, перспективные для нашего угольного экспорта — в первую очередь Турцию и страны Северной Африки», — рассказал vgudok.com заместитель генерального директора Института проблем естественных монополий (ИПЕМ) Александр Григорьев.

Как рассказали vgudok.com в общероссийской общественной организации «Российско-Азиатский Союз промышленников и предпринимателей» (РАСПП), в 2021 году экспорт российского угля составил 223 миллионов тонн, в 2022 году — 210,9 миллионов тонн, в 2023 году — 213 миллионов тонн.

На данный момент доля России в мировом экспорте угля оценивается в 16-17%.

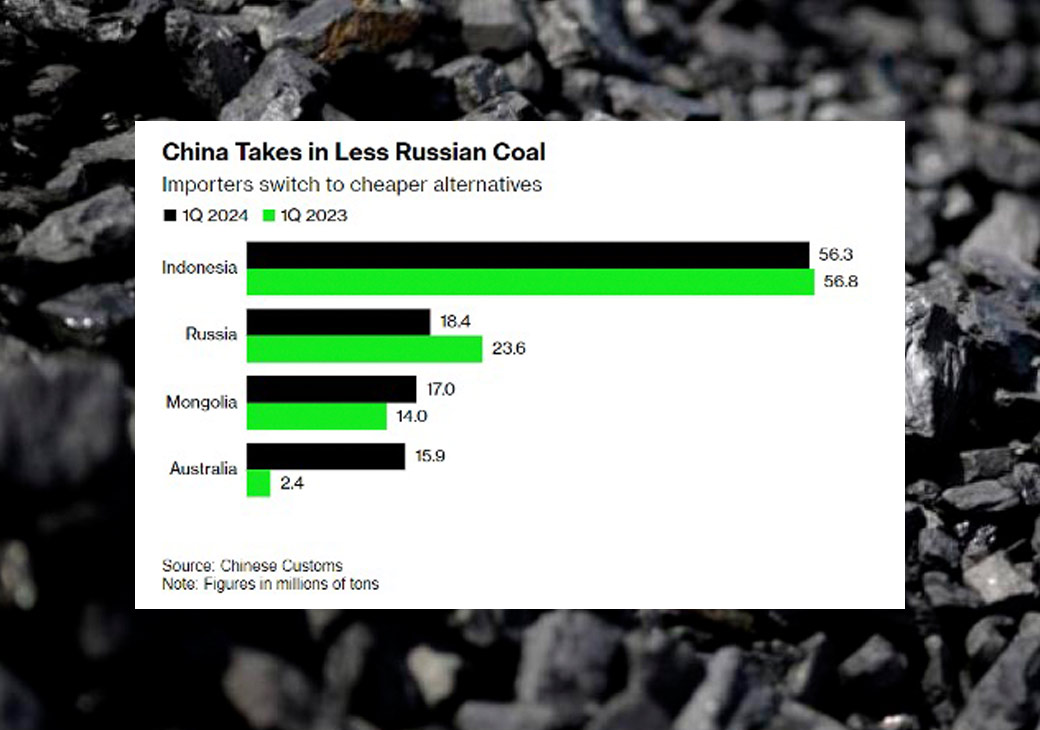

Несмотря на партнёрские отношения и заверения в дружбе и поддержке, в I квартале 2024 года Китай сократил закупки российского угля аж на 22% год к году, отдавая предпочтение более выгодным и дешёвым вариантам. Например, поставки из Австралии возросли в 6 раз.

Австралийцы, кстати, не обременены импортной пошлиной на топливо, которую Пекин возобновил с начала года и от которой российский уголь подорожал.

«Пока альтернатив [Китаю] не видно. Да и в целом экспорт угля снижается — в этом году нас, очевидно, ждёт снижение экспорта, причём серьёзное. Главная проблема — снижение рентабельности экспорта угля», — отметили в РАСПП.

Интересно, что добыча при этом не сокращается, поэтому невывезенный уголь уходит в запасы — пригодится для внутреннего потребления, которое составляет половину от добычи.

А как же ещё один наш друг и соратник — Индия? Очевидно, что индийский рынок несколько недооценен. На нём сейчас хронический недостаток энергии, а инструмент её быстрого восполнения — это уголь. В стране активно развивается промышленность, там более молодое население. Несмотря на почти троекратный рост продаж металлургического угля из России по итогам 2023-2024 финансового года (с 1 апреля по 31 марта) в сравнении с предыдущим отчётным периодом, грузить топливо в этом направлении не всегда выгодно. Это перспективнейший потребитель, хоть и находится от нас так далеко. Может поэтому для нас особенно важен сейчас коридор «Север — Юг» через Иран.

Всего за указанный отрезок времени индийские потребители приобрели 73,2 млн тонн, а доля нашей страны в структуре импорта металлургического угля увеличилась до 21%. Однако такой рост связан вовсе не с качеством российского угля или ценностью дружбы с Россией, а колоссальными скидками, с которыми топливо приобреталось.

Сейчас отечественные угольщики такой аттракцион неслыханной щедрости предложить не могут.

В свою очередь, конкурирующие с РФ страны-экспортёры этим пользуются и занимают освободившиеся ниши. Некоторые эксперты логично предполагают, что Китай и Индия, являющиеся ключевыми потребителями и производителями угля, воспользовались опытом ОПЕК+ и поняли, что имеют все инструменты, чтобы поддерживать цену на уголь в нужном коридоре.

«Поднебесная потребила 4,7 млрд тонн угля в 2023 году, из них с внешнего рынка купила всего 475 млн тонн, но и это является важнейшим фактором мировых цен. В 2023 году Китай нарастил импорт угля аж на 60%, используя снижение мировых цен на это топливо. А если Китай сам начнёт продавать уголь, потому что перейдёт на другие источники энергии? Что тогда станет с мировыми ценами?» — отметил коммерческий директор «Национальной транспортной компании» Сергей Ермолаев.

В РАСПП полагают, что Китай и Индия останутся главными импортёрами российского угля — просто сложно будет найти покупателя на такие объёмы. Конечно, если Европа не изменит свою позицию по санкциям и не возобновит импорт, прекращённый почти два года назад. Это маловероятный сценарий, хотя исключать его нельзя.

«Если серьёзно, то для завоевания новых рынков нужно, чтобы они были. Думаем, что более значимых рынков нашим угольщикам уже не найти, если, конечно, они не хотят торговать себе в убыток. Главная задача — сохранить присутствие и долю на тех рынках, куда уже идут поставки. Лучше, если это будут долгосрочные контракты, что позволит планировать добычу и логистику», — добавили в РАСПП.

Генеральный директор группы компаний «РусИранЭкспо», заместитель руководителя представительства ДК ШОС в Исламской республике Иран Александр Шаров в беседе с vgudok.com предложил посмотреть в сторону Ближнего Востока.

«Иран импортирует около 10 млн тонн угля из Индонезии, Австралии и других стран. Казахстан, Киргизия, Россия занимают в этом импорте не более 30%. Потребители угля находятся в основном в глубине страны, это новый рынок для России, и он вполне доступен.

Через Иран возможен дешёвый транзит по железной дороге в Пакистан, в восточную Турцию, Афганистан, Ирак, страны Персидского залива и Восточной Африки.

Особенно интересная логистика получается на небольших партиях угля премиальных партий.

Транзитный тариф через Иран с использованием вагонов иранских перевозчиков — 22–26 долл./тн, сам ж/д тариф 16 долл./тн. Фрахтовые ставки из Бандар-Аббас на сухогрузы 10–20 тыс. тонн — 10-20 долл./тн на расстояние 1000–3000 морских миль.

Ставки на перевалку угля из вагонов на суда в иранских портах в Персидском заливе 6–10 долл./тн», — говорит г-н Шаров.

Очень дружественная Африка тоже не является потенциальным рынком сбыта, уверены опрошенные vgudok.com эксперты. Во-первых, континент и сам является крупным производителем угля, с ЮАР в вопросе ценообразования конкурировать будет сложно даже в непростое для отрасли этой страны время. Во-вторых, возможные объёмы поставок в Африку на фоне того же Китая ничтожны и ситуацию не решат. В-третьих, не все дружественные России страны Африки богаты, а это означает новые скидки и убытки, если не разорение. Впрочем, отметили в РАСПП, «всё же стоит изучить экономику экспорта российского угля в Африку — но пока для того, чтобы иметь его в виду».

Традиционно при неблагоприятной конъюнктуре на внешних рынках начинаются разговоры о глубокой переработке угля (углехимии), однако это направление требует больших инвестиций и долго окупается. Терпящим убытки угольщикам точно не до этого модного тренда, а проблему сбыта отечественного угля это не решит.

«Вряд ли стоит ради углехимии уголь куда-то везти. Наверное, углехимию стоит развивать на регионах добычи. И это пока не вопрос существенного экспорта», — отметил г-н Ермолаев.

Где же найти рынки сбыта и как российскому углю стать привлекательнее? Он и так привлекательнее некуда, потому что качественный и дешёвый. Стать ещё дешевле он не может, иначе России, по сути, придётся доплачивать торговым партнёрам.

Единственным решением становится либо субсидирование со стороны государства и колоссальные льготы от перевозчиков, либо новые договорённости с Китаем о новых ценах. То есть судьба отечественного угля оказывается в руках дипломатов и политиков.

Цените своё время? Уверены, что качество имеет цену? У вас есть 1520 причин подписаться на новый Telegram-канал медиаплатформы ВГУДОК — @Vgudok.PRO

Владимир Максимов